〒231-0868 神奈川県横浜市中区石川町1丁目1番地カーサ元町402号

運営:山下会計総合事務所

横浜で創業昭和26年、地域密着の税理士事務所

受付時間 | 9:00~17:00 ※土曜・日曜・祝日を除く |

|---|

アクセス | JR石川町駅元町中華街口より徒歩3分 |

|---|

相続基礎知識

相続が発生した際、相続人が行わなければならない手続きはたくさんあります。相続は人生の中で何度も経験するものではありませんから、何をすべきか戸惑う人も多いと思います。ここでは相続の発生から相続税の申告と納付までについてご紹介します。

1.遺言書の有無を確認

(1)自筆の遺言書を発見した場合

封印のある遺言書を発見しても、勝手に開封してはいけません。不用意に開けてしまうと5万円以下の過料に処せられますので注意してください。また遺言書を偽造、変造、破棄、隠匿した人は相続人となることができません。遺言書は必ず家庭裁判所に持参し、相続人や代理人の立会いの下で検認手続を行わなければなりません。検認手続きとは、遺言書が遺言の方式に合ったものかどうかを確認するためと、偽造されたり変造されたりしないように、家庭裁判所が現状を証明してくれる手続きのことです。

(2)公正証書遺言の場合

公正証書による遺言は、遺言の存在が公証人によって既に確認されています。原本は公証人役場に保管されているので、偽造、変造、紛失のおそれはありません。家庭裁判所の検認手続は不要です。

2.資料収集

四十九日の法要が終わってから、資料の収集を始めることが多いようです。被相続人の除籍謄本を出生から死亡まですべて取り寄せます。相続人全員の戸籍謄本も必要になります。相続人の確定はこれらの書類で行いますので漏れがないようにしなければなりません。相続税の申告が必要な人は財産評価に必要な書類も収集しなければなりません。これらの書類を収集するのは大変な負担になりますので、税理士に依頼いただいてもかまいません。葬式やお通夜にかかった費用は相続税申告の際に、遺産の総額から控除することができますので領収書は必ず保管しておきます。お布施やお手伝いへのお礼など領収書のないものについては、一冊のノートなどに日付、相手先、用途、金額を記入しておいてください。相続税申告などに必要な書類は以下のようなものがあります。

相続税申告のための主な必要書類

被相続人の除籍謄本(出生から死亡まで)

相続人全員の戸籍謄本

遺言書

遺産分割協議書

被相続人の除票、相続人全員の住民票

相続人全員の印鑑証明書

固定資産税評価証明書

不動産登記簿謄本

不動産賃貸借契約書

所得税申告書、決算書等

証券、株券またはその預り証等

預貯金残高証明書

被相続人の通帳過去3年間

葬儀費用領収書

保険証券、支払保険明細書 など

3.相続税額の概算を把握

相続税が発生する場合には、相続税の概算額を把握して、不動産を売却して納税に充てるのか、遺産分割をどのようにするかなどを相続人間で話し合う必要があります。

4.準確定申告

納税者が年の途中で死亡した場合は、相続人が1月1日から死亡した日までに確定した所得金額と税額を計算して、4か月以内に申告と納税をしなければなりません。これを準確定申告といいます。消費税に関しても納税義務のある人の申告期限は4カ月以内です。

5.相続税の申告・納付

相続税の申告・納付は、相続の開始を知った日の翌日から10カ月以内です。申告書の提出先は、被相続人の死亡時の住所を管轄する税務署となります。相続時精算課税制度を適用しない場合には、被相続人の遺産総額、相続開始前3年以内の贈与財産、みなし相続財産の合計から被相続人の債務や葬儀費用などを控除した課税価格の合計が基礎控除額以下であれば相続税はかかりません。基礎控除額は3,000万円+(600万円×法定相続人の数)です。

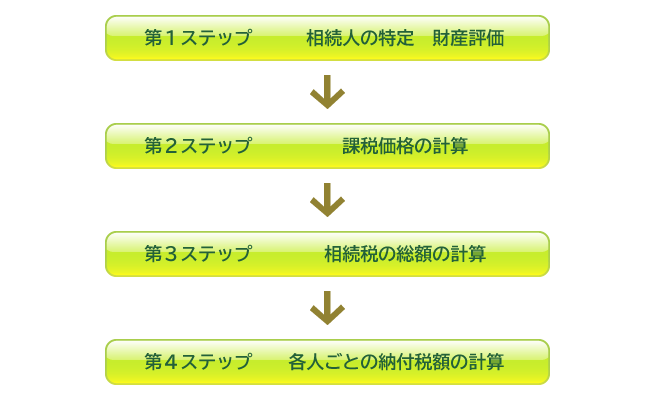

相続税の計算の全体の流れは次の通りです。

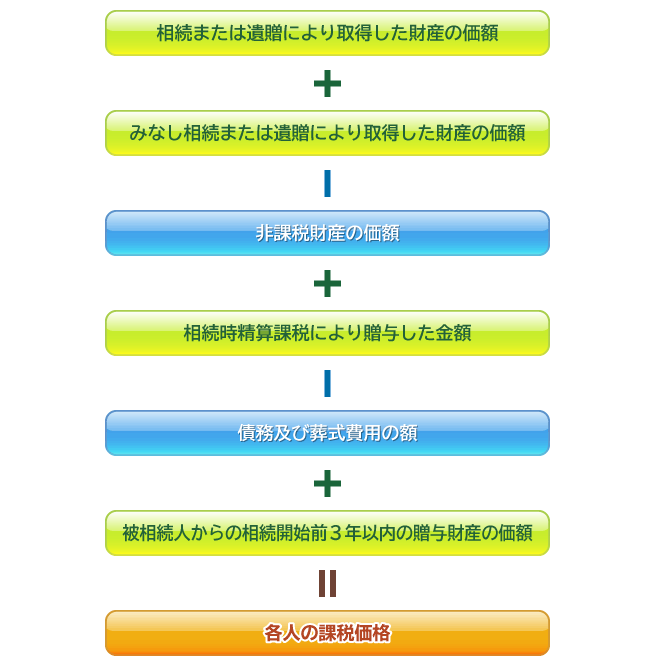

基礎控除後もプラスの財産が残る場合には、相続税の申告が必要になります。まずは相続税の課税価格を計算します。財産を取得した人ごとに課税価格を次のように計算します。

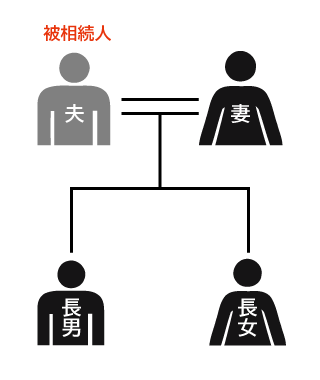

相続は個別ケースで財産内容などが異なりますので、課税価格を計算するには相当な時間と神経を使います。具体的な事例で見ていきましょう。相続税の基本的な計算構造を理解していただくために、すでに課税価格は計算できているという前提で進めます。たとえば、夫と妻、長男と長女の家族で、夫が亡くなり相続となった場合の基礎控除額は4,800万円です。各人の課税価格の合計額が2億6,800万円だった場合、

1.課税価格の合計額から基礎控除額を控除して課税遺産総額を計算

課税価格の合計額2億6,800円-4,800万円=2億2千万円(課税遺産総額)

2.法定相続分に応じた相続税額を計算

妻 課税遺産総額2億2千万円×法定相続分1/2=1億1千万円×40%-1,700万円=2,700万円

長男 課税遺産総額2億2千万円×法定相続分1/4=5千5百万円×30%-700万円=950万円

長女 課税遺産総額2億2千万円×法定相続分1/4=5千5百万円×30%-700万円=950万円

相続税の総額は2,700万円+950万円+950万円=4,600万円

3.各相続人の実際の相続割合に按分した相続税額を計算

上記2で計算した相続税の総額を実際の相続割合にしたがって按分します。この事例では法定相続割合で実際に相続したものとします。

妻 相続税の総額4,600万円×1/2=2,300万円

長男 相続税の総額4,600万円×1/4=1,150万円

長女 相続税の総額4,600万円×1/4=1,150万円

4.配偶者の税額軽減を適用

配偶者には税額控除があります。これは以下の算式で計算されます。

相続税の総額×次の1または2のうちいずれか少ない方の金額÷課税価格の合計額

課税価格の合計額に配偶者の法定相続分を掛けて計算した金額または1億6千万円のいずれか多い金額

配偶者の課税価格

この事例の場合、配偶者の税額軽減額は

相続税の総額4,600万円×妻の課税価格1億3,400万円÷課税価格の合計額2億6,800円=2,300万円

と計算され、配偶者である妻の税額は0円となります。

したがって、長男と長女の2人がそれぞれ各1,150万円を相続の開始を知った日の翌日から10ヵ月以内に納付することになります。

相続対策には大まかに2つに分けることができます。一つは財産を把握し、どのように相続人に相続させるかという財産承継対策です。もう一つは相続税額をいかに引き下げるか、納税資金をどのように準備するかという相続税対策です。財産承継対策も場合によっては相続税対策となることがあります。なぜなら、相続税の申告が必要な場合、相続税の特例を適用するには遺産分割が決まっていないと適用できないものがありますし、納税資金を確保するためにどのような財産を誰に承継させるかを考えることが重要だからです。

1.財産承継対策

(1)財産・債務の把握と最適な承継方法を考える

まずご自身の財産にはどのようなものがあるかをリストアップし、財産と債務の一覧表を作成します。複数の不動産を所有している場合にはご自宅や賃貸不動産など継続的に所有しておきたい物件と将来売却してもよい物件を分類します。賃貸料などの収益がある場合には年間の収支を把握します。相続財産が多い場合、特に不動産の割合が高い場合には相続人の納税資金を確保するためにどのような財産承継をすればよいか考えていかなければなりません。この際に相続税の概算税額を算出しておくと、どのような財産承継がよいか検討する一つの材料となります。

不動産の場合、気をつけなければならないのが相続人間の共有となるケースです。仮に不動産を売却する場合、共有者全員の同意が必要なので、相続人間で意見が対立した場合には思い通りに動かすことができなくなってしまいます。特に二次相続、三次相続となると共有者は増加し、お互いの関係も希薄になっていきます。不動産に関してはなるべく相続人間の共有は避け、土地に関しては分筆による相続人単独所有とすることなども検討します。

(2)遺言書の準備

財産承継の方法を考えたら、ご自身の意思を遺言書として書面に残しておくことが大切です。財産の分割をめぐる相続人同士の骨肉の争いは避けなければなりません。遺言書があればその遺言内容が尊重され遺産分割がスムーズにいく場合が多くみられます。

遺言書には主に(1)自筆証書遺言(2)公正証書遺言(3)秘密証書遺言の3種類があります。ここでは利用されることの多い自筆証書遺言と公正証書遺言の2つをご紹介します。それぞれの特徴を以下の表でまとめてみましたのでご覧ください。

| 自筆証書遺言 | 公正証書遺言 | |

|---|---|---|

| 概要 | 遺言内容の全文、日付、氏名を自筆で書いて、印鑑を押印する | 本人と証人2人の立会いのもと、公証人の面前で遺言者が口述した内容をもとに公証人が作成する 遺言者、公証人、証人がそれぞれ署名押印する |

| メリット | いつでも書くことができる 費用がほとんどかからない 秘密にできる | 裁判所の検認の必要がない 原本が公証人役場に保管されるので変造、破棄、紛失のおそれがない 専門家の公証人が関与するので、形式の不備や内容不備で無効になるおそれがない |

| デメリット | 裁判所の検認が必要 紛失や形式の不備などで無効になるおそれがある 相続人にとって不利な場合、変造や破棄されるおそれがある | 費用がかかる(財産の金額に応じて手数料が高くなる) 証人2人が必要 手続きに手間がかかる |

自筆証書遺言のメリットはなんといっても気軽に作成できる点です。ただし、自筆証書遺言作成にも所定の要件がありますので注意が必要です。最近は自分で作成できる遺言書作成キットなどが市販されています。そのような作成キットを利用するのも便利かもしれません。

お勧めしたいのが公正証書遺言です。公証人の手数料がかかりますが、形式の不備や内容の不備で無効になるおそれがありません。遺言書の原本が公証人役場に保管されているので、遺言書が変造や破棄される心配もありませんし、紛失のおそれもありません。遺言者が高齢や病気のため公証人役場に出向くことが困難な場合でも、公証人が自ら遺言者の自宅や病院へ出張して遺言書を作成することができます。特に財産が多い場合や複雑な遺言になる場合、相続で紛争が起きることがあらかじめ予想される場合などには、多少の費用をかけても確実な遺言書を作成しておきたいものです。

2.相続税対策

基礎控除や配偶者の税額軽減を適用しても多額の相続税がかかりそうという人は、いざ相続となった時に周りを慌てさせないためにも事前に準備をしておくことをお勧めします。相続税は所有しているすべての財産に課税されますので、まずご自身の財産がいくらあるのかを把握することが重要です。その上で現状を把握し、遺言書の準備や相続税対策を行います。ここでは相続税対策で行われているいくつかの方法をご紹介します。

(1)養子縁組制度の利用

法定相続人の数を増やすことで基礎控除額を増やすことが可能です。養子縁組制度の利用です。養子縁組は何人でも可能ですが、相続税法上は実子がいる場合は1人、実子がいない場合は2人という計算上の制限があります。相続人が配偶者と長男、長女で仮に孫を養子としていた場合、基礎控除額は4800万円から5400万円に増えることになります。さらに孫が相続人となることでその取得分だけ相続を一代飛び越えることが可能となります(ただし、相続税は2割加算されます)。

(2)財産評価の引き下げ

土地の評価を引き下げることも対策の一つとなります。たとえば、月極め青空駐車場として貸している土地は自用地(更地)評価ですが、駐車場にアパートを建築し貸し付けた場合、土地の評価額は大幅に減額されます。アパートのような貸家の敷地を貸家建付地といいますが、貸家建付地の評価は以下の算式で計算します。

貸家建付地の価額=自用地評価額-(自用地評価額×借地権割合×借家権割合×賃貸割合)

借地権割合や借家権割合は国税庁ホームページで確認できます。仮に借地権割合が 70%、借家権割合が30%、全室賃貸人に貸しており賃貸割合が100%とした場合、自用地評価額から21%減額することが可能です。

(3)納税資金の準備に生命保険を利用

被相続人が亡くなったことにより受け取った生命保険金や損害保険金でその保険料を被相続人が負担していたものは、相続税の課税対象となります。この死亡保険金の受取人が相続人である場合には非課税限度額を次の算式で計算します。

500万円×法定相続人の数=非課税限度額

養子縁組をした場合の上記の例では法定相続人は4人となり、死亡保険金のうち2,000万円までが非課税となります。不動産などの財産が中心で相続税の納税資金を確保するのが難しい場合に生命保険を活用することは有効な対策となります。この場合の生命保険は一時払い終身保険を利用するのが一般的です。

相続はそれぞれで財産内容や個別の事情などが異なります。上記であげた以外の相続税対策もありますし、それぞれの相続でその最適な方法は異なってきます。以下に相続対策の主なものをまとめましたのでご覧下さい。まずはご自身の財産を把握し、どのような相続を迎えたいかを考え、それに合った対策を実行に移していきます。

| 相続対策の主なもの | ||

|---|---|---|

| 1.財産承継対策 | 財産の現状把握 | ・財産、債務一覧 ・年間収支 |

| 財産承継方法の検討 | ・将来も所有する土地、有効活用する土地、 売却してもよい土地の区分 ・どの財産を誰に相続させるか ・遺言書の作成 | |

| 2.相続税対策 | 財産評価対策 | ・貸家建付地評価、共有土地分筆 ・配偶者へ居住用財産の贈与、住宅取得資金の贈与 などの生前贈与 |

| 納税資金対策 | ・一時払い終身保険などの生命保険に加入 ・生前贈与 ・養子縁組 | |

※相続基礎知識の内容は令和元年10月1日現在での法令に基づいています。詳細な要件等については説明を省略している場合があることをあらかじめご承知おきください。実際の申告の際には事前に税理士または税務署にご相談いただきますようお願い致します。